Artigo de Gustavo Guida Reis*

Pela segunda vez me deparei com a lista do Wall Street Journal das startups mundiais avaliadas em mais de 1 bilhão de dólares. E pela segunda vez fiquei decepcionado – o Brasil não consta na lista.

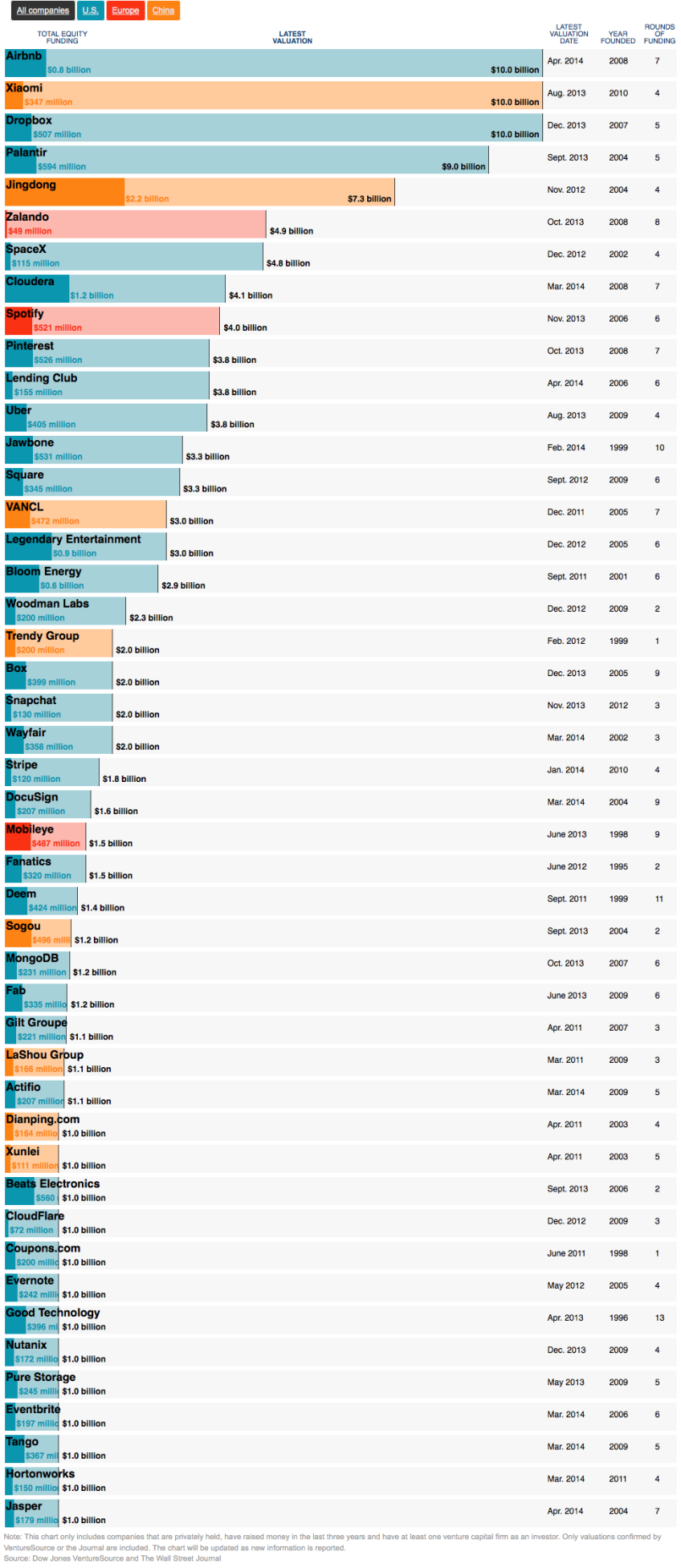

Aqui segue a lista (OBS: escrevo esse artigo em 21/4/2014, então não se espante se alguma entrar e/ou outra sair da lista):

Antes de endereçar a questão do porquê não tem nenhuma empresa brasileira na lista (nem sul americana, nem latino-americana!) vamos olhar os dados mais no detalhe.

Das 46 startups, 36 ficam nos EUA, 7 na China e 3 na Europa. Isto é 78% das startups de mais de US$ 1 bilhão ficam nos EUA, 15% na China e 7% na Europa.

A soma dos valuations das startups da lista é de US$ 129 bilhões, com 72% disso com as norte-americanas, 20% com as chinesas e 8% com as europeias. O valuation médio das startups nos EUA é de US$ 2,59 bilhões; na China é de US$ 3,64 bilhões e na Europa de US$ 3,47 bilhões.

Do total de US$ 17,8 bilhões de funding que todas as startups da lista receberam, na média, startups norte-americanas recebem US$ 355 milhões em 5,4 rodadas de investimento. Montante parecido com a Europa, (US$ 352 milhões) só que, nessa região são distribuídos em 7,7 rodadas em média. Já na China o investimento médio é de US$ 570 milhões em menos rodadas, 3,8 em média.

A maioria das empresas foram fundadas na década passada, sendo que nos EUA a idade média das startups é de 7 anos, 10 anos na China e 8 na Europa.

Classificando as empresas por tipo, chegamos a algumas conclusões interessantes:

E-Commerce ainda é sexy na China e na Europa mas atrai atualmente poucos empreendedores e investidores nos EUA. Na China 48% do valuation está distribuído em 42% das startups de e-commerce. Nos EUA, 7,3% em quase 14% das startups de e-commerce.

Hardware é na China: 39% do valuation total está em 14% das startups que produzem hardware. Nos EUA a relação é quase 1:1 (na casa dos 16% para cada critério).

Nem Europa nem China tem algum player relevante atuando em marketplaces mas nos EUA o setor é extremamente atraente com 23,5% do valuation total em menos de 14% das startups.

Software também está em voga nos EUA, com 41% do valuation total. Na China é menos de 4%.

Observação importante, há regiões que ficam under the radar até que negociações são realizadas, com valores que por vezes superam bilhões de dólares. É o caso cada vez mais comum de Israel – Whatsapp comprado pelo Facebook por US$ 19 bilhões é um caso recente.

Infelizmente, estar under the radar não é o caso do Brasil. De fato, não possuímos nenhuma empresa cujo valor de mercado seja 1 bilhão de dólares ou mais. Temos alguns players caminhando para isso, como o Hotel Urbano, Dafiti e Netshoes. Mas isso é pouco, muito pouco para um país que detém a 5 maior população de internautas do mundo e o 7o maior PIB mundial.

O grande case latino americano é o Mercado Livre, uma empresa originalmente argentina, que consolidou o mercado de leilões na América Latina e fez um IPO nas Nasdaq. Durante o mesmo período da consolidação do Mercado Livre, tivemos a trajetória do Buscapé, talvez o nosso maior case. Tenho muito orgulho de ter participado dessa história, mas lamento profundamente que não tenham surgido dezenas de outros Buscapés de lá para cá. O Buscapé foi vendido em 2009 por cerca de US$ 340 milhões de dólares e o Mercado Livre hoje tem valor de mercado de US$ 4 bilhões…

Mas afinal, quais são os motivos para que o Brasil não tenha nenhuma empresa nessa lista de startups bilionárias? Eu tenho algumas hipóteses, que construí através dos meus quase 14 anos nesse mercado.

O empreendedor brasileiro tem pressa para fazer seu pé-de-meia. Crescemos com muita incerteza e não resistimos a uma oferta de compra quando ela pode significar um colchão financeiro relevante. Garanto que se o Facebook fosse feito no Brasil, o Zuckerberg o teria vendido na primeira vez que o oferecessem um cheque de US$50 milhões.

Para se inovar de fato, é preciso arriscar. E para arriscar é necessário investimento alto ou com retorno longo e incerto. O investidor no Brasil tem um ambiente muito inóspito por si só e não suporta mais risco. É como se risco fosse uma escala numérica, e o investidor tipicamente aguenta, digamos, risco 10. Nossa economia já responde por 5, então os outros 5 são insuficientes para setores realmente inovadores e que dariam mais frutos benéficos para o país.

Se por uma lado o ambiente macroeconômico representa um risco elevado, o governo ainda compete com as startups pois oferece retorno alto com pouco risco (via títulos da dívida).

Temos uma indústria de venture capital nascente. Tivemos uma euforia de 2010 até 2012 mas normalmente temos apenas meia dúzia de fundos ativos no país. O desequilíbrio entre demanda por investimento e oferta faz com que a balança pese para o lado do investidor, que consegue negociar condições muitas vezes leoninas com os empreendedores. Já vi muitos contratos no qual o investidor tem drag-along sobre o empreendedor, e quando chega a hora de desinvestimento do fundo (quando tem que fechar o fundo e remunerar seus cotistas), vende a empresa e carrega o empreendedor junto. Como esse período de desinvestimento não necessariamente é o ponto ótimo para o empreendedor, o futuro do negócio pode ser abortado antes do seu ápice.

As startups precisam de diversas rodadas de investimentos durante sua vida. Cada rodada tem um tamanho e um investidor certos. É o que se chama de stage financing. No Brasil, temos pouquíssimos investidores anjo, o tipo de investidor que financia a primeira etapa das startups, aquela em que o negócio começa a rodar.

Nos EUA, a grande parte dos investidores anjo é composta por empreendedores e ex-empreendedores. Gente que fez dinheiro construindo empresas e que agora apoia outros empreendedores. Aqui, como há poucos casos de sucesso, há poucos empreendedores e ex-empreendedores de sucesso que poderiam virar anjos.

Nos EUA, há toda a cultura de se distribuir valor entre os funcionários das startups, que recebem stock options. Com a startup se valorizando, muitos se beneficiam. Estes funcionários beneficiados passam a ter recursos para abrirem suas próprias startups e/ou serem investidores-anjo de terceiros. Aqui no Brasil, normalmente o funcionário não quer stock option e valoriza apenas o salário (talvez pela pressa de fazer o pé-de-meia como explicado acima…).

Não existe empresa limitada de fato no Brasil. Se a empresa falir, há enorme risco dos passivos serem cobrados dos empreendedores e dos investidores. Nos países sérios as coisas são bem separadas e os sócios só são chamados a cobrirem os passivos das empresas quando há fraude comprovada. Esse risco adicional afugenta empreendedores e investidores.

O arcabouço tributário brasileiro é um grande entrave. Fora o fato de termos muitos impostos (sem contrapartida adequada, diga-se de passagem), o sistema é super complexo. Temos dezenas de impostos e obrigações de fiscalizar nossos fornecedores (quando recolhemos seus impostos). É tudo algo impensável para as startups dos EUA. O regime Simples seria interessante, no entanto não funciona para startups pois os investidores, via de regra, são institucionais – e é proibido para empresas que escolhem o Simples terem sócios institucionais.

Os encargos trabalhistas se enquadram no arcabouço descrito acima. Fora os funcionários receberem 13,3 salários anuais, as startups ainda tem pesados encargos CLT em cima. Novamente, essa carga tributária é impensável nos EUA.

A universidade brasileira é descolada do mercado. Temos grandes pesquisadores e uma produção acadêmica grande. Podemos nos perguntar se a quantidade de trabalhos científicos significa qualidade dos trabalhos e minha opinião é que não – haja vista não termos nenhum Nobel até hoje. Independente da discussão da qualidade, a verdade é que poucos negócios saem das universidades, se compararmos com os EUA, por exemplo. La há o que é chamado de spin-off, isto é,empresas que são formadas dentro das universidades, muitas vezes com professores na sociedade (algumas vezes com a própria faculdade), como foi o caso do Google, só para citar um exemplo. Aqui, spin-off é tratado como um tabu na academia.

Como falei, essas são minha hipóteses. Sei que há exceções e sei que as hipóteses podem ou não serem comprovadas. Por isso acredito que é muito importante para o país que estudemos a fundo nosso mercado. Só assim poderemos entender quais as reais causas do nosso insucesso e como poderemos incentivar o empreendedorismo de alto-impacto, que é um dos maiores geradores de renda. Estudos apontam que cada trabalhador de startup gera 5 empregos diretos e indiretos nos EUA, apenas para dar uma ideia de como essa riqueza se espalha por toda a economia.

Justamente diagnosticar nosso mercado e propor melhorias foram meus motivadores a participar do programa REAP (Regional Entrepreunership Acceleration Program) ministrado pelo MIT. Integro um time heterogêneo, com representante de diversos setores como Academia (Alex Lucena – PUC/Rio), Corporações (Felipe Herrera – Miguel Neto e Herrera Advogados), Investidores (Antonio Botelho – Gávea Angels e Guilherme Cohn – Confrapar), Governo (Augusto Raupp – Secretaria de Ciência de Tecnologia do Estado do Rio), empreendedor (eu, Gustavo Guida Reis – HelpSaude.com, Bondfaro/ Buscapé). Selecionamos o estado do Rio como piloto e, durante os 2 anos do programa, traremos soluções para aprimorarmos o empreendedorismo tecnológico da região, que depois tem tudo para serem aplicadas nas demais regiões do Brasil.

Ainda buscamos patrocinadores para viabilizarmos nossa participação no programa. É um trabalho pro-bono, onde os integrantes não são remunerados, mas precisamos pagar o MIT e cobrir custos de transporte para os workshops. Quem quiser colaborar, por favor entre em contato.

[UPDATE / ERRATA]

O Alan Meira me alertou e que usei o exemplo equivocada do startup israelense. A Whatsapp é americana e seu fundador Ucraniano. De qualquer modo, o racional que Israel está sendo bem sucedido e procede.

*Artigo por Gustavo Guida Reis, empreendedor, co-fundador do Bondfaro e do HelpSaude.com, investidor e conselheiro da Fisgo.